当ブログは皆様の投資判断に役立つような情報を体系的にお伝えすることを目的としています

MBAバリュエーションシリーズ、プロローグから三菱HCキャピタル社を対象に分析を続けています。

前回の第4回は三菱HCキャピタルと、リース業界の競合であるオリックス、東京センチュリー、芙蓉総合リースを分析しました。

第5回は5カ年の収支見込みと、5年後のFCF(フリーキャッシュフロー)を予想していきます。

手順の再確認

1,経済的な堀の確認

2,財務指標の確認、簡易株価分析

3,購入検討の企業と、その競合企業の分析

4,分析3のまとめを行います

5,5年先の収支計画を作成し企業総価値を想定。現在価値に割り戻します。←(今回の投稿)

6,購入の最終判断←(今回の投稿)

5カ年収支見込みの作成

5カ年収支見込みとは、簡単に言うと過去、直近のP/Lから、この先5年分のP/L予想することで、最終的には5年後のフリーキャッシュフロー(FCF)を予想するために作成します。

なお、フリーキャッシュフローとは企業総価値そのもので、会社が将来的に生み出すであろう現金を示しています。

ちなみに三菱HCキャピタル社は5カ年先の収支予想などは公式発表していないので、過去の有報などを見て、自分で予想をしていく必要があります。

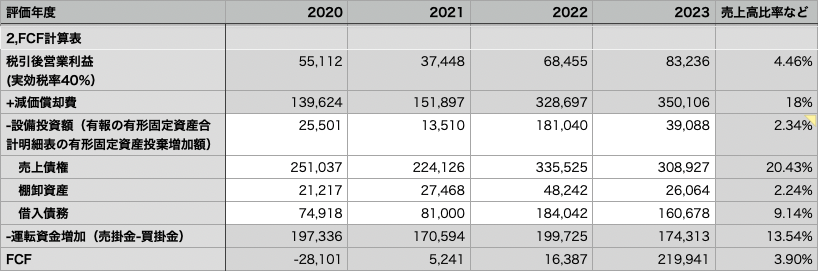

まずは2020年〜2023年までの数字で傾向を確認

分析を始めましょう。Google検索、証券会社のツールで下記の表を埋めます。

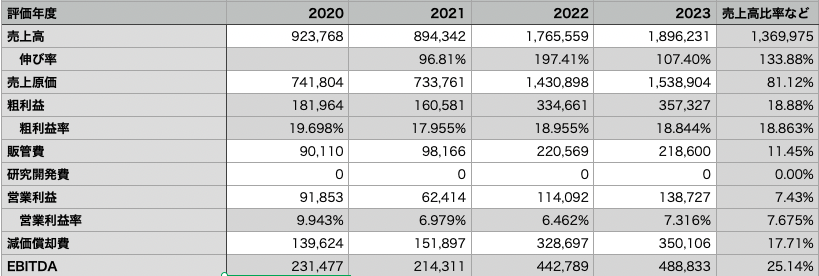

その結果、今回は下表の通りとなりました。

2022年に急に売り上げが伸びていますが、これは日立キャピタルとの合併によるものです。合併の影響によりEBITDAも増額しています。

今回は会社公式の収支見込みもありませんので、過去の動向から5ヵ年収支を予想します。

一番右側の欄には「売上高比率など」と銘打った列を設けています。ここは、各数値の平均値や売上高における比率を計算しています。

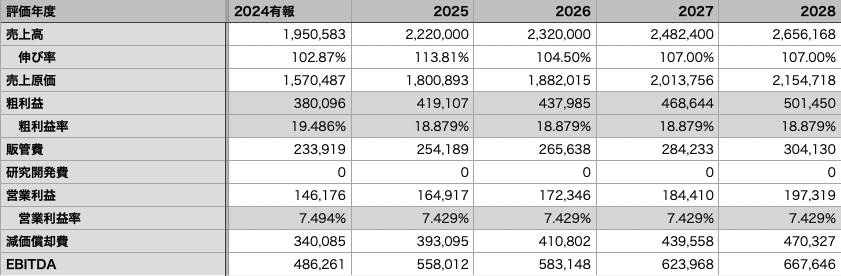

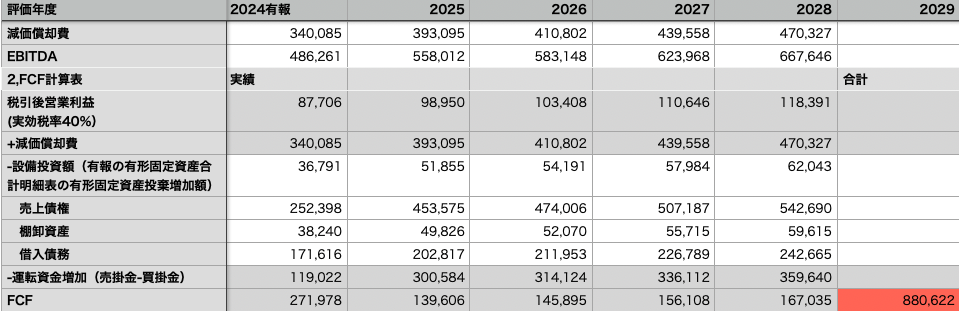

過去の数字を基に5カ年収支見込みを作成する(2024年〜2028年)

株式分析で過去のチャートから未来の上昇下降を予想することはナンセンスとよく言われます。

ですから、それと同じように会社の未来の収支を過去の実績から予想するのもナンセンスなように思います。

ですが今回、過去の数字を基にして5ヵ年収支を見込みを作成するのは、個人レベルでは(恐らく)この方法でしか予想ができない点、株式市場における株価の予想と会社業績見込みの分析は種類が違う点、また実際に経営の場にいると市場の拡大縮小をある程度考慮した上で過去の実績から未来の業績を見込むことは多々ある点から本ブログでは過去の流れを参考に会社の業績を見込みます。

2025,2026年の数字は売上原価から下は予測値、2027年以降は売上高からが予測値としています。

売上高の伸び率が7%なのは少々大きいように感じますが2022年-2023年(合併後)の数字を参考に、ここから下の数字は基本的に過去実績のたい売上高の比率で算出をしているものになります。

よって2028年のEBITDAは667,646百万円を見込むこととなり、また予想をすることで会社業績の善悪判断もできるため、自らの判断が正しいかどうかも数字ベースでわかるようになります。

FCF(フリーキャッシュフロー)計算

続いてFCF(フリーキャッシュフロー)について計算していきます。

FCFとは「企業が将来生み出す現金の現在価値」のことを示します。よってFCFを試算し、現在価値に割り戻すことによって企業総価値が時価総額を上回っているかどうかの判断を下すことができます。

上表を今までと同様に埋めていくと、下表のようになります。

合併前後にFCFが大きく乱れていますが、2021年から黒字転換していることがわかります。5カ年終始見込みの作成と同様に、売上高比率を基にして2024年〜2028年の見込みを作成します。

以上から5カ年経過するとFCFは合計880,622百万円と予想されました。これを現在価値に割り戻すことによって企業総価値と時価総額を比較します。

ディスカウントレート・CAPM・PV=C/(r-g)を理解する

ここまで来れば分析も佳境です。前段にてFCFを現在価値に割り戻すとお伝えしましたが、何で割り戻すのか、それは「ディスカウントレート」です。

ディスカウントレート

将来のFCFを現在価値に使用するレートです。無リスクレートは長期国債の利率を、リスク相当分をプレミアム利率として上乗せしたもので、雑ですがまとめると「その企業に市場(我々)が求める利回り(期待収益率)」を表したものと捉えてください。

ディスカウントレートはCAPMによって算出しています。

CAPM(キャップエム) 会社固有のリスクを数値化する公式です。

期待収益率=①無リスク金利+②β×③株式市場プレミアム

①5年もの日本国債の利回りを使っています。→現状五年国際で1.5%程度

②企業ごとの利回りの振れ幅(=リスク)を表します。1以上が大きく、1以下は小さいです。

③日本株式市場では3~5%程度が妥当とされます。個人的には4%を使います。

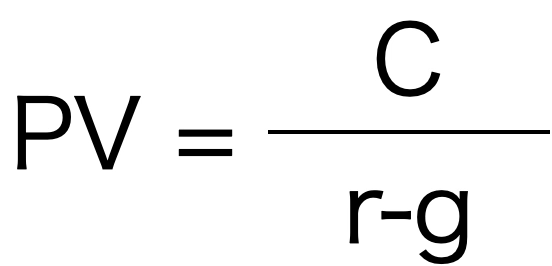

さてディスカウントレートとCAPMを説明しました。この情報を基に、将来FCFを現在の企業総価値に割り戻します。

企業総価値

C : 企業は現在年間いくらのキャッシュを生み出せるのか

r : 企業が将来そのキャッシュを生み出し損なうリスクはどれほどあるか(企業の安定性)

g : 生み出すキャッシュは年々どいいうペースで成長するか

大事な概念なので特別な囲いを使いましたが、企業総価値は上図のように求めることができます。企業総価値とは、会社が生み出す現在キャッシュフローを、リスクとグロースで割り戻すことによって求められると考えられています。※なおここでは r-g = CAPMと考えていただいて大丈夫です。

企業総価値の算定

それでは下表で算出していきます。

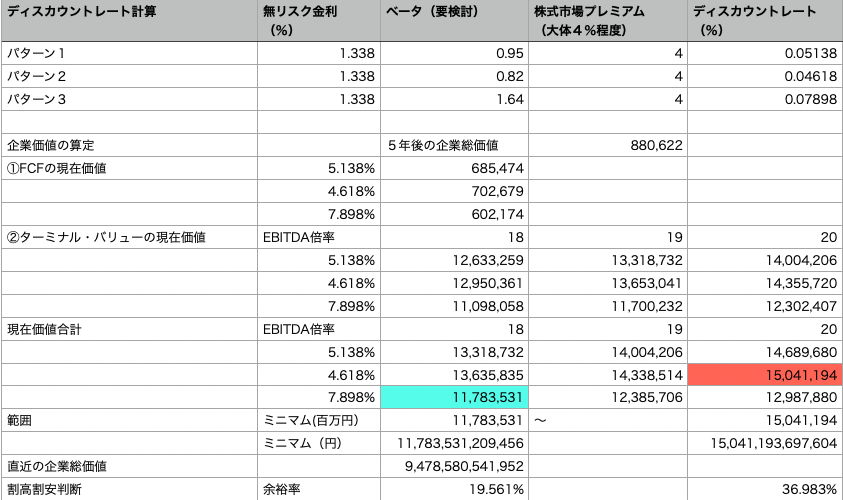

ディスカウントレートは3つほどパターンパターンを作り、分析に幅を持たせます。下表は私が算出した三菱HCキャピタル社の企業総価値となります。

ディスカウントレートはミニマム5.138%〜マックス7.898%にと想定されました。このレートを基に、①FCFを3パターンの現在価値に割り戻します。続いて、②で事業価値(ターミナル・バリュー)を算出します。その後、①と②を足し、現在価値合計を算出します。

三菱HCキャピタル社の現在価値

以上の計算から現在価値の幅は下記の通りとなりました。

ミニマム11,783,581〜マックス15,041,194百万円

これは直近の企業総価値である9,478,580百万円を20%〜36%上回るという結果になりました。

まとめ:三菱HCキャピタル社の購入判断は「買い」

ようやく購入判断に資するところまで分析ができました。

1,経済的な堀:△

→乗り換えコスト、ネットワーク効果、コストの優位性について薄い堀があると考えられる

2,財務諸表:◯

→割安性、収益性、成長性の指標について、同業他社と比較しても著しく乖離していない

3,簡易株価計算:X

→簡易株価計算では圧倒的に割高と求められた

4,競合分析:◯

→業界と比較して良い数字と思われる。

5,企業総価値:◯

→時価総額と比しても企業総価値が高く、割安と考えられる。

分析1〜5から、三菱HCキャピタル社は現状、買い判断といたしました。

ここまで、経済的な堀から企業総価値を求め三菱HCキャピタル社の割安性を判断しました。個人的には現状買いと判断しました。また値下がりがあり、キャピタルロスとなっても安定配当があるため私のような初心者も安心して買うことができる銘柄だと思います。

初回ということで、かなり長めに丁寧に分析していきましたが、次回以降は日本たばこ産業、NTTなど配当金がしっかりと出ている人気銘柄を分析予定です。

ここまでお付き合いいただきありがとうございましたらた。

皆様の投資判断のご一助になれば幸いです!

コメントをいただける際は、下記よりお願いいたします。

コメント